HGLG11 Vale a Pena ? A Análise Definitiva do Gigante Logístico (Renda, Riscos e Potencial)

No universo dos Fundos Imobiliários (FIIs) de “tijolo”, poucos nomes carregam tanto prestígio e confiança quanto o CSHG Logística (HGLG11). Considerado um “blue chip” (termo para ativos de primeira linha) da B3, este fundo é frequentemente a porta de entrada para quem deseja investir no robusto setor de galpões logísticos. Sua gestão renomada, portfólio de alta qualidade e histórico de resiliência o tornam um favorito.

Mas em um cenário de outubro de 2025, com a taxa Selic em trajetória de queda e o mercado reavaliando o preço dos ativos de tijolo, as perguntas se renovam: O HGLG11 ainda vale a pena? Seu preço, muitas vezes “esticado” (acima do valor patrimonial), se justifica? Qual o real potencial de renda e crescimento que ele oferece hoje?

Consequentemente, este artigo não é uma recomendação, mas sim uma análise completa e didática. Vamos mergulhar nos fundamentos, números e na estratégia do HGLG11 para que você, seja iniciante ou avançado, possa tomar uma decisão informada e estratégica.

O Que é o HGLG11? Conhecendo o Gigante

- Nome: CSHG Logística FII (HGLG11)

- Segmento: Tijolo (Logística / Industrial)

- Gestora: Credit Suisse Hedging-Griffo (CSHG) – Uma das gestoras mais experientes e respeitadas do Brasil, o que confere ao fundo um selo de qualidade e governança.

- Estratégia Principal: O HGLG11 busca gerar renda e ganho de capital através da aquisição e locação de imóveis logísticos e industriais de alto padrão (AAA), localizados em regiões estratégicas, e alugados para inquilinos de primeira linha (grandes empresas).

A Tese de Investimento: Por que a Logística (e o HGLG11) Atraem Tanto?

Investir no HGLG11 é apostar em uma das teses mais sólidas da economia moderna:

- A Revolução do E-commerce: O crescimento exponencial das compras online no Brasil exige uma infraestrutura logística cada vez mais moderna e eficiente, especialmente galpões “de última milha” (próximos aos grandes centros consumidores) para entregas rápidas.

- Qualidade dos Ativos (AAA): O HGLG11 não investe em “qualquer” galpão. Seu foco são imóveis de altíssimo padrão, com pé-direito elevado, docas eficientes e localização premium, que são disputados pelas melhores empresas.

- Qualidade dos Inquilinos: Os galpões são alugados para gigantes como Mercado Livre, Magazine Luiza, Volkswagen, entre outros. Isso significa baixo risco de inadimplência (calote) e contratos de aluguel longos, geralmente corrigidos pela inflação.

Radiografia do HGLG11: Analisando o Portfólio (Simulação Out/2025)

Para entender o fundo, é preciso olhar para dentro dele.

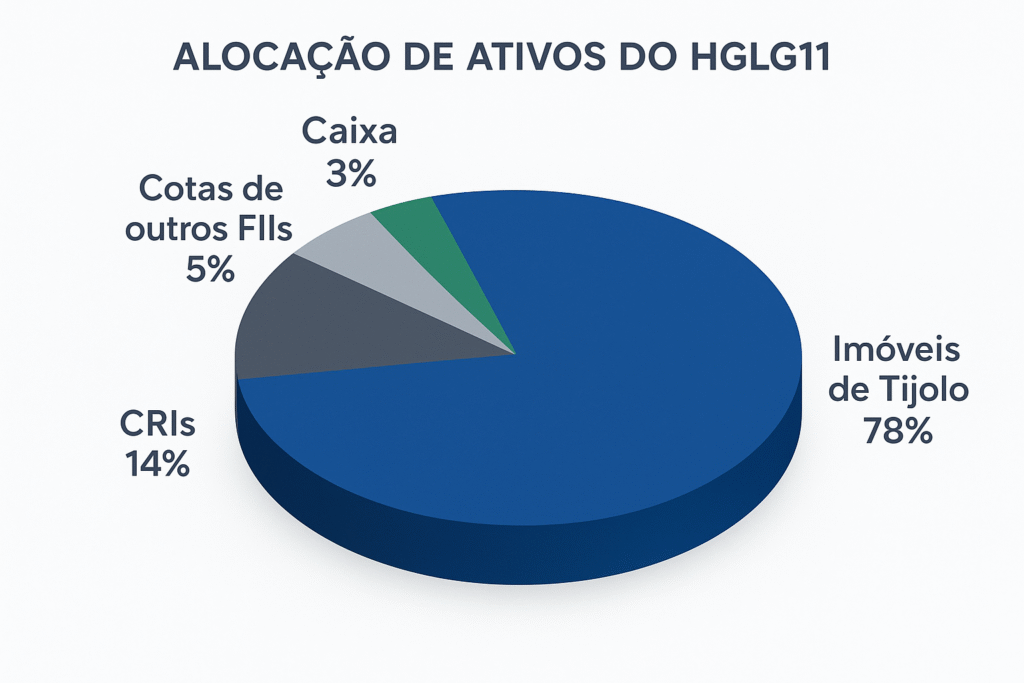

Alocação de Ativos (Geral)

O HGLG11 mantém a maior parte do seu patrimônio alocada em imóveis físicos, mas também possui uma parcela relevante em ativos financeiros (CRIs e outros FIIs), que a gestão usa taticamente para gerar renda extra.

Saúde dos Imóveis (Tijolo)

- Localização: Forte concentração no estado de São Paulo (mais de 60%), o “filé mignon” do mercado logístico brasileiro. Também possui ativos estratégicos em MG, RJ, PE e SC, garantindo boa diversificação geográfica.

- Vacância: Historicamente muito baixa, graças à alta qualidade e demanda pelos seus imóveis.

- Inquilinos: Altamente diversificado, com dezenas de inquilinos de diferentes setores (varejo, indústria, logística), diluindo o risco.

— ANÁLISE DE NÚMEROS E PERFORMANCE —

Vamos aos indicadores-chave que o investidor precisa saber:

| Indicador | Valor Simulado | Análise Detalhada e Simplificada (O que isso significa?) |

| Preço da Cota (P) | R$ 171,00 | O preço que você paga hoje na bolsa por uma cota do HGLG11. |

| Valor Patrimonial / Cota (VP) | R$ 162,50 | O valor “justo” ou contábil dos ativos do fundo por cota. É o quanto a cota “vale” em termos de patrimônio. |

| P/VP (Preço/Valor Patrim.) | 1.05 | Negociando com 5% de ágio (prêmio). O mercado aceita pagar R$ 171 por algo que vale R$ 162,50. Isso é comum em FIIs de alta qualidade e gestão renomada, como o HGLG11. |

| Dividendo (Último Mês) | R$ 1,10 | Pagamento mensal recorrente, muito estável nos últimos anos. |

| Dividend Yield (Mensal) | 0,64% | (R$ 1,10 / R$ 171,00). O retorno em dividendos do último mês. |

| Dividend Yield (Anualizado) | ~8,00%* | Estimativa de retorno em dividendos para os próximos 12 meses. É um yield sólido para um FII de tijolo de alta segurança. (Calculado sobre a média de dividendos) |

| Liquidez Média Diária | R$ 12 Milhões | Altíssima. Você pode comprar ou vender cotas com extrema facilidade a qualquer momento. |

| Patrimônio Líquido | R$ 5,5 Bilhões | Um dos maiores FIIs de logística da bolsa, indicando robustez. |

| Vacância Física | 5,0% | Nível muito baixo e saudável, mostrando que os imóveis estão quase todos alugados. |

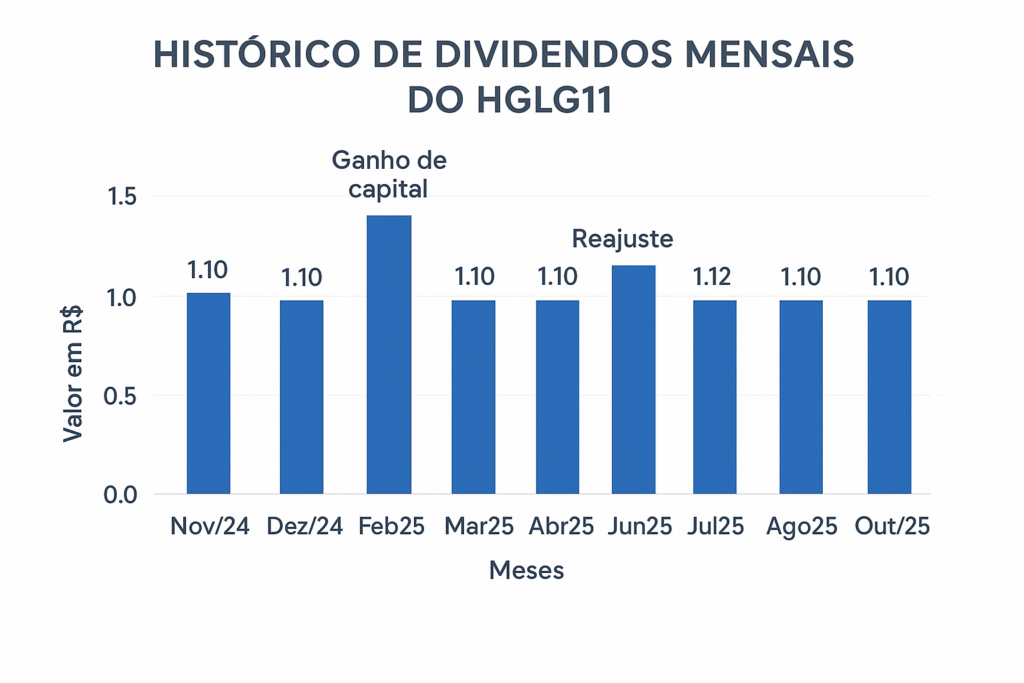

Histórico de Dividendos Recentes

A consistência é a marca do HGLG11. Seus dividendos raramente oscilam de forma brusca.

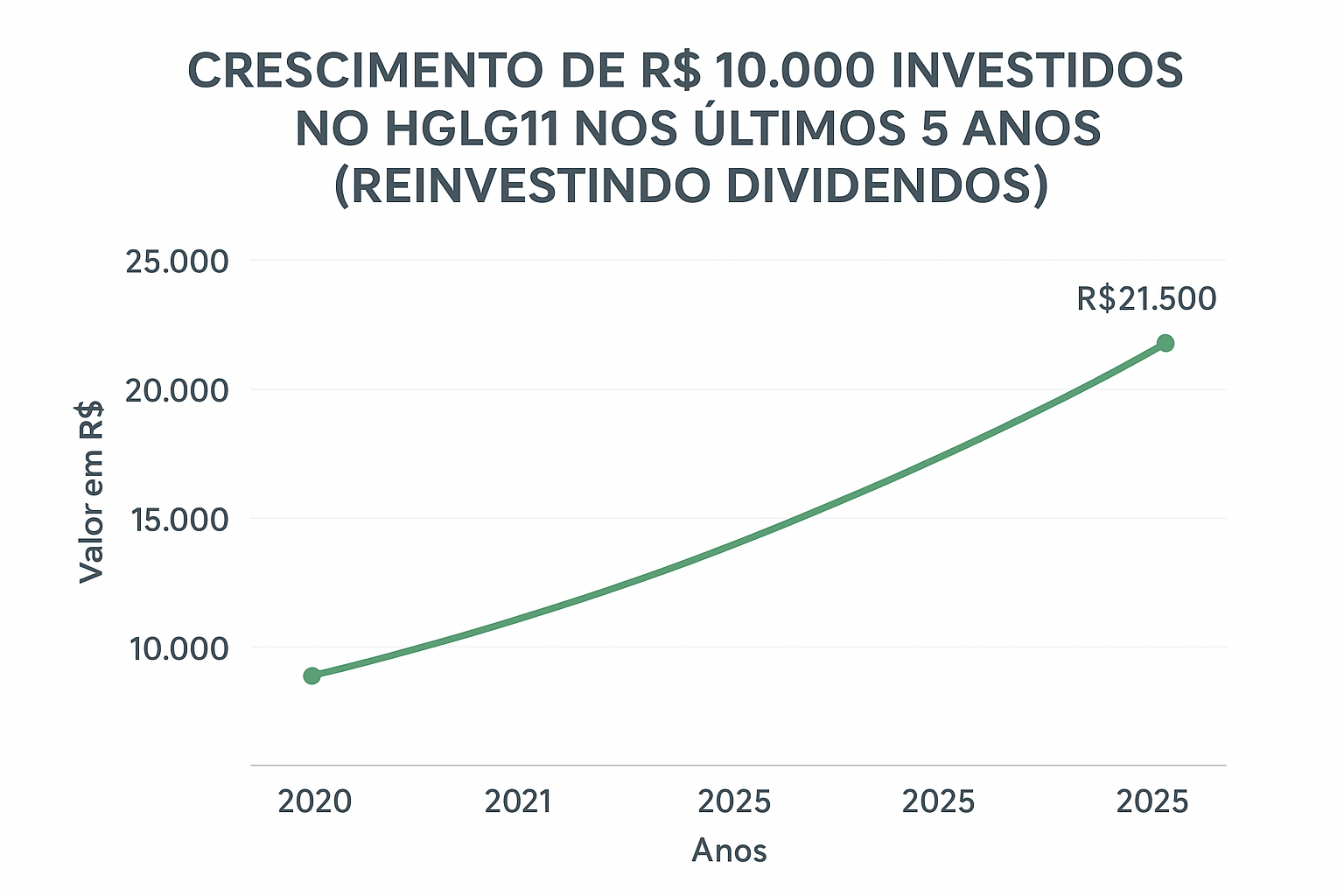

— SIMULAÇÃO DE RENDA PASSIVA COM HGLG11 —

Ok, mas quanto R$ 1,10 por cota realmente significa em renda? Vamos simular o “aluguel” mensal com base no preço simulado de R$ 171,00 por cota.

| Valor Investido Total | Nº de Cotas Compradas | Renda Mensal Estimada (Isenta de IR) |

| R$ 10.000,00 | 58 cotas | R$ 63,80 |

| R$ 25.000,00 | 146 cotas | R$ 160,60 |

| R$ 50.000,00 | 292 cotas | R$ 321,20 |

| R$ 100.000,00 | 584 cotas | R$ 642,40 |

| R$ 250.000,00 | 1.461 cotas | R$ 1.607,10 |

⚠️ Riscos e Pontos de Atenção (A Análise Honesta)

Nenhum investimento é livre de riscos. Mesmo o HGLG11 tem pontos que exigem atenção:

- Risco de Preço (P/VP > 1.0): O maior debate. Você está pagando um ágio (prêmio) de 5% pela qualidade. Se o mercado entrar em pânico, o preço da cota pode cair para seu valor patrimonial (ou abaixo), gerando prejuízo de curto prazo.

- Risco de Revisão de Aluguéis: Muitos contratos longos (atípicos) estão vencendo ou vencerão nos próximos anos. Em um cenário econômico mais fraco, a renegociação pode ser por valores menores, impactando os dividendos.

- Risco de Novas Emissões: O fundo cresce fazendo novas ofertas de cotas (emissões). Se feitas abaixo do valor patrimonial, podem diluir o cotista antigo (algo que a CSHG historicamente evita, mas o risco existe).

- Risco de Taxa de Juros: Se a Selic subir inesperadamente, a renda fixa se torna mais atraente e o preço dos FIIs de tijolo tende a cair.

Conclusão: O Veredito sobre o HGLG11 em Outubro de 2025

O CSHG Logística (HGLG11) continua a ser um dos fundos mais sólidos, seguros e bem geridos da bolsa brasileira. Ele é a definição de um ativo “pilar” de carteira para quem busca exposição de longo prazo ao setor logístico com baixo risco de vacância e inquilinos de primeira linha.

Vale a pena?

- Para o Iniciante Conservador: Sim. É uma das formas mais seguras de começar em “tijolo”. A liquidez alta e a gestão profissional trazem tranquilidade.

- Para o Investidor de Longo Prazo: Sim. A tese do e-commerce e da logística de qualidade é estrutural e o HGLG11 é o melhor veículo para capturá-la.

- Para quem busca Yield Explosivo: Não. O HGLG11 é sobre segurança e constância. Seu yield é bom, mas é “o preço” da segurança. FIIs de papel “high yield” terão yields maiores (e riscos maiores).

O ágio de 5% (P/VP 1.05) não é uma “pechincha”, mas sim o preço que o mercado aceita pagar pela qualidade e segurança “premium” que a CSHG e o portfólio do HGLG11 entregam.

Publicar comentário